リピート系FXの最大含み損をイメージしておく

リピート系FXはコツコツ儲かるのですが、思わぬボラティリティによってロスカットされるのが最大のリスクです。

ですので、想定しておく幅はかなり大きめにしておく必要があります。

ロスカットされないようにマネースクエアのトラリピなどのリピート系FXの最大リスクの計算方法を考えてみます。

購買力平価からみるドル円のボラの目安

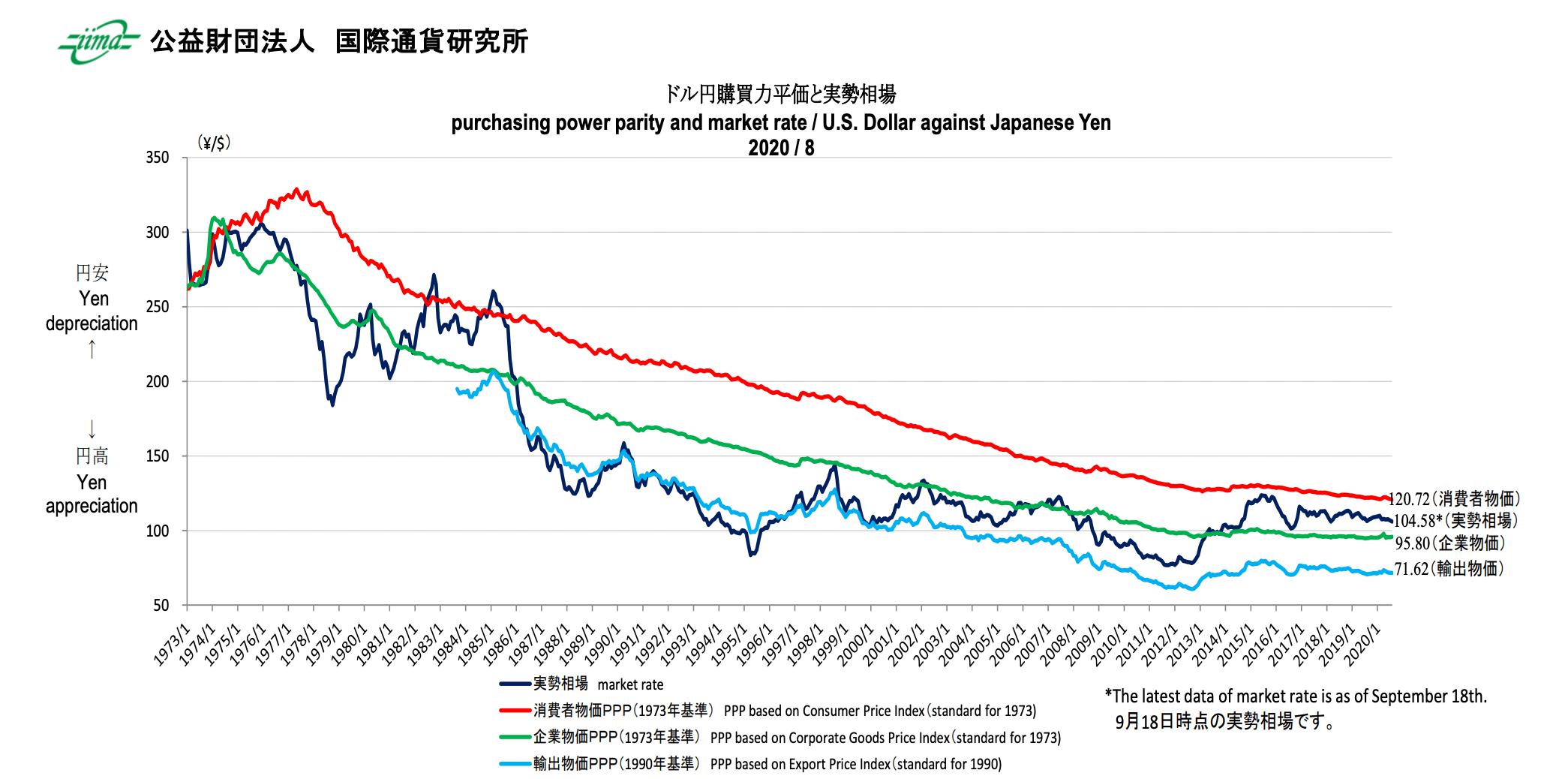

上の図は国際通貨研究所が出しているドル円購買力平価と実勢相場のグラフです。

ドル円相場は企業物価を中心に消費者物価と輸出物価の間をフラフラしていることがわかります。

企業物価を越えて消費者物価に近づいて円安になっているのは黒田総裁による大規模金融緩和のおかげですね。

このグラフから読み取れることは、通貨価格は両国間の物価(購買力平価)に連動しているということです。

物価を無視して一方的にどちらかの通貨が高くなったり安くなったりするのは変ですよね。

黒田総裁による大規模金融緩和によってここ10年ぐらいはアメリカと日本の間の購買力平価はつりあっているように見えます。

インフレ率が同じぐらいということですね。

ですので、金融政策の大きな変更がない限り、当分はドル円相場は急激にどちらかにふれるということはなさそうです。

といっても 71円(輸出物価)~120円(消費者物価)の50円ぐらいの変動は想定していた方が良いでしょう。

長期を考えるなら、リピート系FXでも売りと買いで挟むハーフ&ハーフ戦略の中央値をこの購買力平価に合わせて微調整は必要でしょう。

⇩物価指数についての日銀の解説

https://www.boj.or.jp/statistics/outline/exp/pi/faqcgpi02.htm/

具体的に考えるドル円の最大変動幅

円高方向の最大レンジ

ドル円では2011年10月31日につけた75.32円というのがドル円の戦後最安値です。

2011年といえば東日本大震災がありかつ民主党政権という弱目に祟り目という状態で、日本経済は最悪期でした。

東日本大震災の結果、復興のために日本人・企業が所有している海外資産が売られ、日本に還流しました。

その結果、大幅な円高となりました。

2011年8月には米国債の債務上限問題から、米国債ショックが起こり、急激な円高になりました。

その結果2011年10月31日ドル円戦後最安値(75.32円)をつけることになりました。

かなり最悪が重なったような状況です。

ですので、ドル円・75円を最悪目安としてプランを立てると良いと思います。

円安方向の最大レンジ

また円安方向の最大レンジとしては消費者物価の120円が限度だと思います。

消費者物価の購買力平価を越えたのは日本がまだイケイケのバブル期しかありません。

山手線内の土地の価格で全米が買えると言われていた時代です。

バブル景気のおかげで対外投資がめちゃくちゃ活発になりました。

その結果、ドルが買われ、ドル高円安になり、購買力平価水準からいってもかなりの円安になりました。

今後、日本だけめちゃくちゃ好景気になって対外投資が活発になるとか、預貯金を大量に蓄えている日本の高齢者が何かの理由で外債・外国株の購入に積極的になったりしない限り、まぁその水準には達しないでしょう。

その辺については注意深くみていく必要がありますが、当分は大丈夫だと思います。

ドル円70円〜120円幅でトラップを仕掛けていった時の最大含み損

例えばドル円・70.1円〜120円で95円を中心にハーフ&ハーフでトラップを仕掛けていった場合を考えてみましょう。

70.1円〜95円は0.1円刻みで1000通貨買いエントリー

95.1円〜120円は0.1円刻みで1000通貨売りエントリー

するとします。

利食いは1円幅とします。

一つのトラップが利食いを達成すると1000円プラスになるということですね。

現在105円ぐらいなのですが、一直線にドル円が70円まで下落したケースを想定します。

一直線に下落することなどあり得ませんが、そういうことにします。

105円から95.1円までの売りのポジションは利確されます。

利確幅は1円で1ポジションあたり1000円の利益です。

つまり(105-95.1)/0.1+1 =100本のポジションがあるので、

1000×100=100,000円の利益です。

かたやドル円70円時点では、95円〜70.1円までの買いのポジションでは

以下のような含み損を抱えることになります。

| ドル円 | 含み損(円) |

| 95 | -25000 |

| 94.9 | -24900 |

| 94.8 | -24800 |

| 94.7 | -24700 |

| 94.6 | -24600 |

| : | : |

| 70.5 | -500 |

| 70.4 | -400 |

| 70.3 | -300 |

| 70.2 | -200 |

| 70.1 | -100 |

合計すると3,137,500円の含み損を抱えることになります。

25円幅に0.1円刻みで1000通貨トラップを仕掛けるということはこれくらいの含み損に耐える必要があるかもということになります。

ある意味、究極のナンピン戦略(マーチンゲール法にも近いかも)なので、耐え続ける必要があります。

途中で怖くなって、ロスカットとかすると、この手法は最悪の手法になってしまいます。

どこまで円高(円安)を見込むかで想定含み損額は変わってきますが、できるだけ大きく見ておいた方が安全域は広くなると言えるでしょう。

この例のようにドル円・70円までの円高想定は行き過ぎのような気もしますが、絶対にロスカットしないという意味ではこれくらいの余裕を持っておいた方が良いと思います。

そして、その場合、300万円ぐらいの含み損を抱えるんだなという心づもりをしておくことも重要です。

この含み損に耐えられそうにもないと思う方は、トラップの幅を0.2円や0.4円に設定することで、最大含み損を150万円、75万円まで下げることもできます。

ただし儲けも少なくなりますが。。。。

トラップ幅と想定最大含み損

10円幅

20円幅

30円幅

コメント