2024年4月13日追記

BTI 時価総額 638億米ドル

1900年代初頭から何らかの形で保有してきたITCの29.02%の株式のうち、少なくとも一部を売却する計画。昔から持っていたのですね。逆にいうと虎の子を売り出したというネガティブな考えにも。

ITC自体はPER26.18倍、PBR 7.77倍と割高。

https://finance.yahoo.com/quote/ITC.NS/key-statistics

BTIが安い理由はなんなのよ

BTIは配当利回りが9.5%程度まで売り込まれておりナンボなんでも安いよねと言うことでその理由を調べてみました。

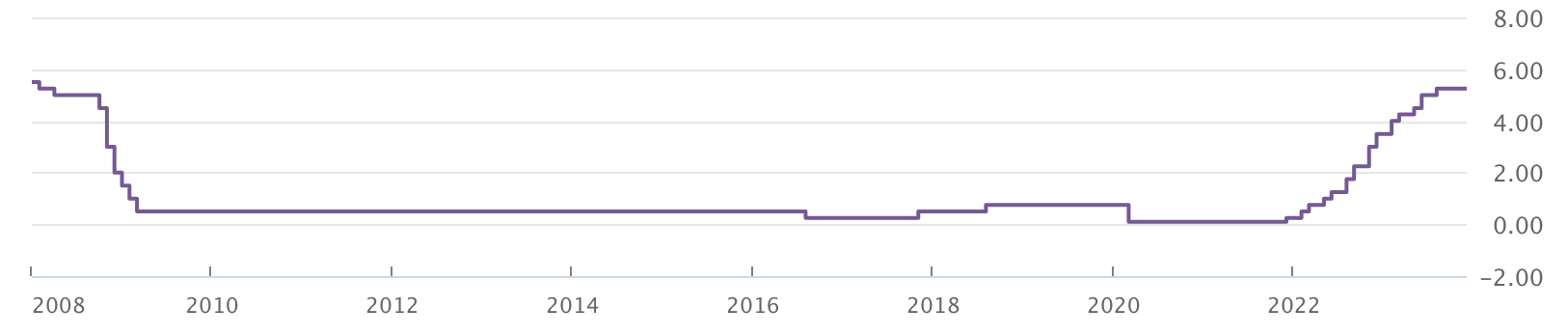

金利の影響

BTIはかなり財務レバレッジを使っているので、金利の影響は大きく受ける。

9200億円配当(2022年)を支払っている。

この配当を賄えるだけのキャッシュフローを生めるかどうかが減配のない配当の試金石である。

英国政策金利 2021年末に0.1%だったものが2023年10月に5.25%まで上がっている。

| 30-JUN-2021 | 31-DEC-2021 | 30-JUN-2022 | 31-DEC-2022 | 30-JUN-2023 | |

| Interest Expense | 746M | 845M | 803M | 1.42B | |

| Interest Expense Growth | - | -0.13% | 13.27% | -4.97% | 77.09% |

| Gross Interest Expense | 747M | 746M | 845M | 803M | 1.42B |

コメント