トライオートETFのセレクト自動売買ヘッジャーのロジックについて

トライオートETFのセレクト自動売買のロジックを詳しく解説していきます。

今回はナスダック100トリプル_ヘッジャーについて!

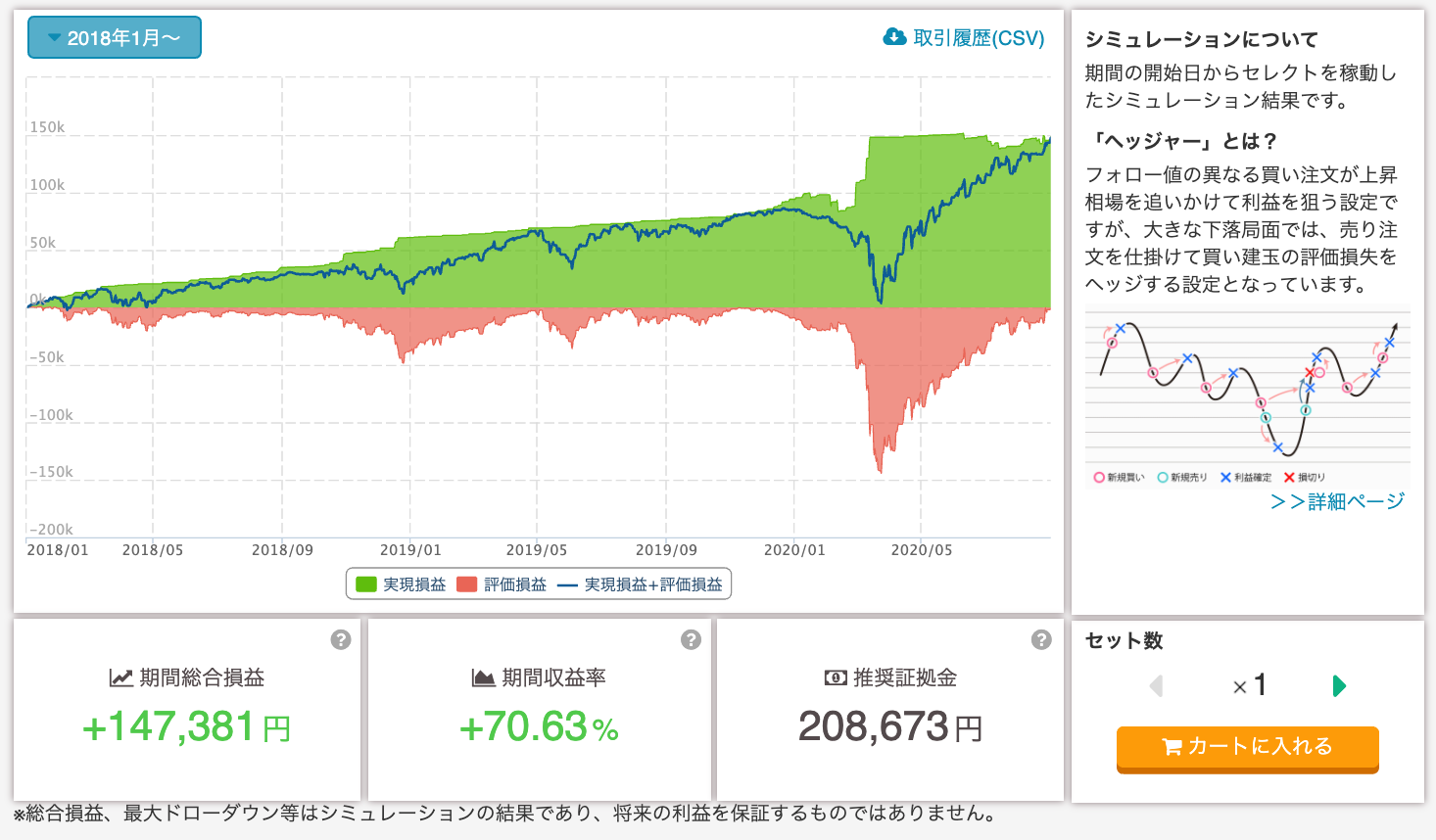

トライオートETFはインヴァスト証券が提供する自動売買ロジックと投資対象を選ぶことによって過去シミュレーション(バックテスト)済のロジックで投資ができるというものです。

バックテスト済ですが、バックテストの結果が良いからといって将来どうなるかはまた別なので、ある程度の将来見通し(相場感)は必要だと思います。

ということは、ロジックについてはよく理解した上で、今後の将来見通しにあったロジックを選ぶ必要があります。

ということで、トライオートETFの中でもパーフォマンスがよく1番人気(?)のナスダック100トリプル_ヘッジャーについて詳しく解説します。

ナスダック100トリプル_ヘッジャー

まずは、ざっくりナスダック100トリプル_ヘッジャーの特徴を見ていきます。

投資対象はTQQQというETFでNSDAQ総合指数の3倍の値動きをするモノです。

2020年8月31日のTQQQの終値は161.36ドルです。

ただし書きのところで以下のように書かれています。

本機能は、過去のトライオートETFの1分足レートをもとにスプレッド、金利・貸株料を加味した数値でバックテストを行った結果を表示しています。将来の結果を保証するものではありませんのでご注意ください。また、バックテストは実際の取引と異なります。更新日:2020年09月01日

トライオートETFのヘッジャーは、両建てとなるタイミングがあるため、スプレッドや金利が二重にかかり、支払いが生じるなどのデメリットがある点を理解していただき、ご自身の責任と判断でお使いください。

1分足レートを使ってかつスプレッド、金利・貸株料を加味してあるのでバックテストの結果はフェアなものだと思います。

もちろん未来がどうなるかは誰も予想できないので、この通りのリターンが保証されているわけではありません。(それが投資の難しさですね)

ナスダック100トリプル_ヘッジャーの詳細をみていく

ナスダック100トリプル_ヘッジャーの詳細をみていきます。

何が行われているか理解しないと、このロジックが使えるかどうかわかりません。

まず最初に、大きく分けて二つのロジックが組み込まれています。

- 現在値付近での積極的な買い

- 大きく下げたら発動する売り(ヘッジ)

現在値付近での積極的な買いについて

ナスダック100トリプル_ヘッジャーの「買い」について詳しく解説します。

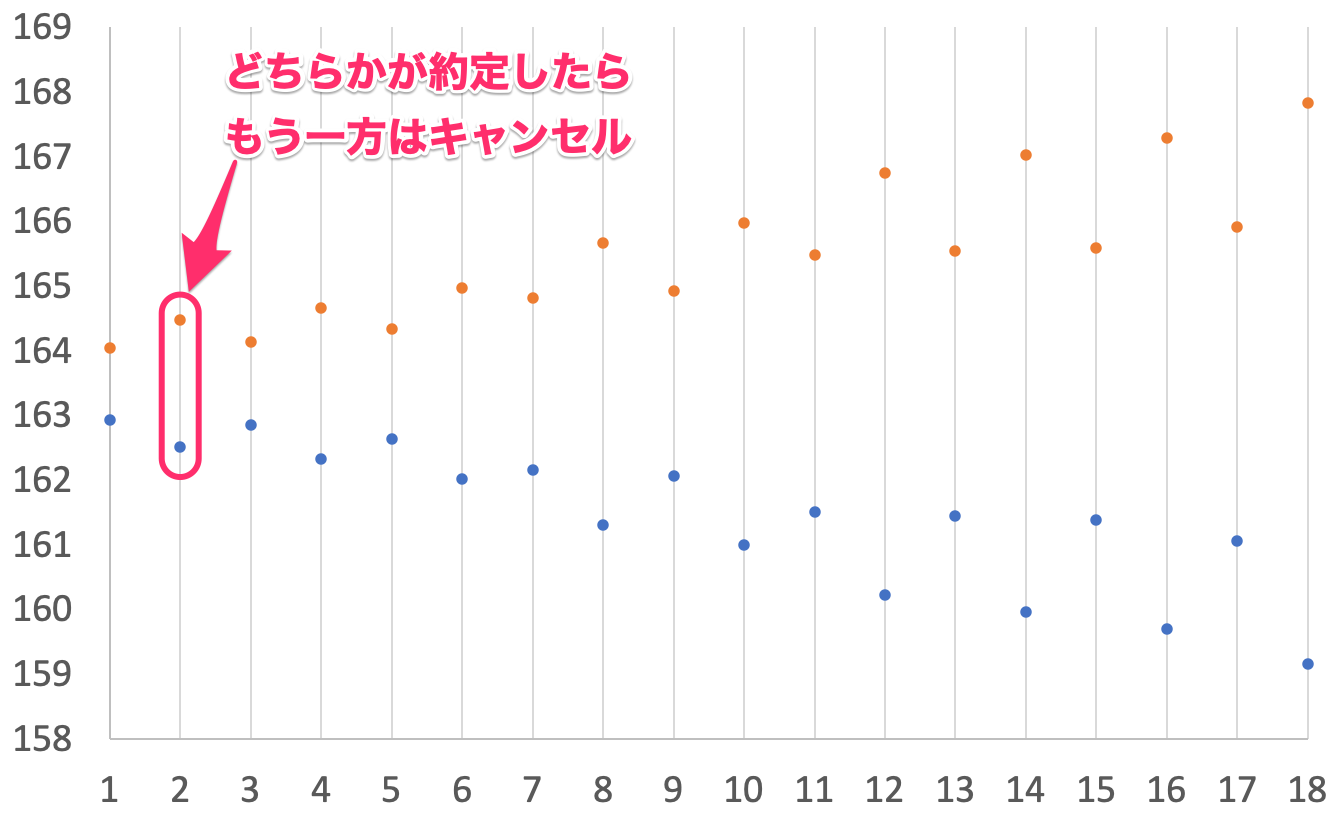

18本の自動売買の「買い」が設定されています。

この18本の自動売買は設定されたエントリー値、利確幅、フォロー値、カウンター値にしたがってそれぞれ独立に動作します。

最大の買いポジションはこの18個の買いを同時に持つことです。

エントリー価格について

エントリー価格が2個あるのはOCO注文と呼ばれる物で、どちらかが約定すると一方が取り消されます。

現在値を挟んで2つ注文がされていてどちらかが約定するのを待つ感じです。

18本の買い設定のエントリー価格のOCO注文の2つの値は徐々に間を広げて設定されています。

⇩18本の買いエントリー(OCO注文)を示しています。

18番目のOCO注文はかなり幅が広くなっています。

利確幅について

利確幅はその名の通り利確する幅です。

162.93ドルで買いエントリーしたら、利確幅0.42では163.35で売却するということです。

損切り幅について

買いについては損切り幅は設定されていません。

コロナ大暴落では18本の買いエントリーは損切り幅が設定されていなかったのでなすすべなく暴落とお付き合いしています。

NASDAQはいつか上がるだろうという考えなのかもしれませんね。

決済後の2つのシナリオ

決済後には2つのシナリオが考えられます。

- そのままスルスルと上がる場合

- 一旦調整して下落する場合

その両者に対してフォロー幅とカウンター幅という値で対処します。

自動売買1の設定では

ETFの価格が約160に対して、

フォロー幅は0.56 (約0.35%の上昇で買いが発動)

カウンター幅は-4.25(約2.7%の下落で買いが発動)

に設定されています。

フォロー値について

利確幅によって決済が行われると、その自動売買は待機状態になり、一定のフォロー値上昇すると「買い」が実行されます。

カウンター値について

利確幅によって決済が行われるとその自動売買は待機状態になります。

もし、価格が下落し調整局面に入り決済値よりカウンター幅分下がれば「買い」が実行されます。

18本の自動売買にはそれぞれのフォロー値とカウンター値が設定されている

18本の自動売買にはそれぞれのフォロー値とカウンター値が設定されています。

一番差の大きい自動売買No.1とNo.18をみていきましょう。

エントリー価格

No.1 ⇨ 現在値付近の上下2つの値 162.93と164.05

No.18 ⇨ 現在値からかなり離れた値 159.15と167.83

利確幅

No.1 ⇨ 小さい 0.42

No.18 ⇨ 大きい No.1の約5倍 1.91

フォロー値

No.1 ⇨ 0.56

No.18 ⇨ 2.43 No.1の約5倍

カウンター値

No.1 ⇨ -4.25

No.18 ⇨ -19.14 No.1の約5倍

まとめると:凪相場とボラボラ相場のどちらにも対応できる様に設計されている

No.18はNo.1の約5倍のボラリティを考慮して設計されている感じですね。

凪(なぎ)状態の相場とボラボラ相場では活躍する自動売買が異なってくるということですね。

注意点

買いの自動売買の中で最も大きな変動に強いのがNo.18です。

No.18自動売買のカウンター値は-19.14と約11.7%の下落に対応できます。

(19.14/163 *100 = 11.7%)

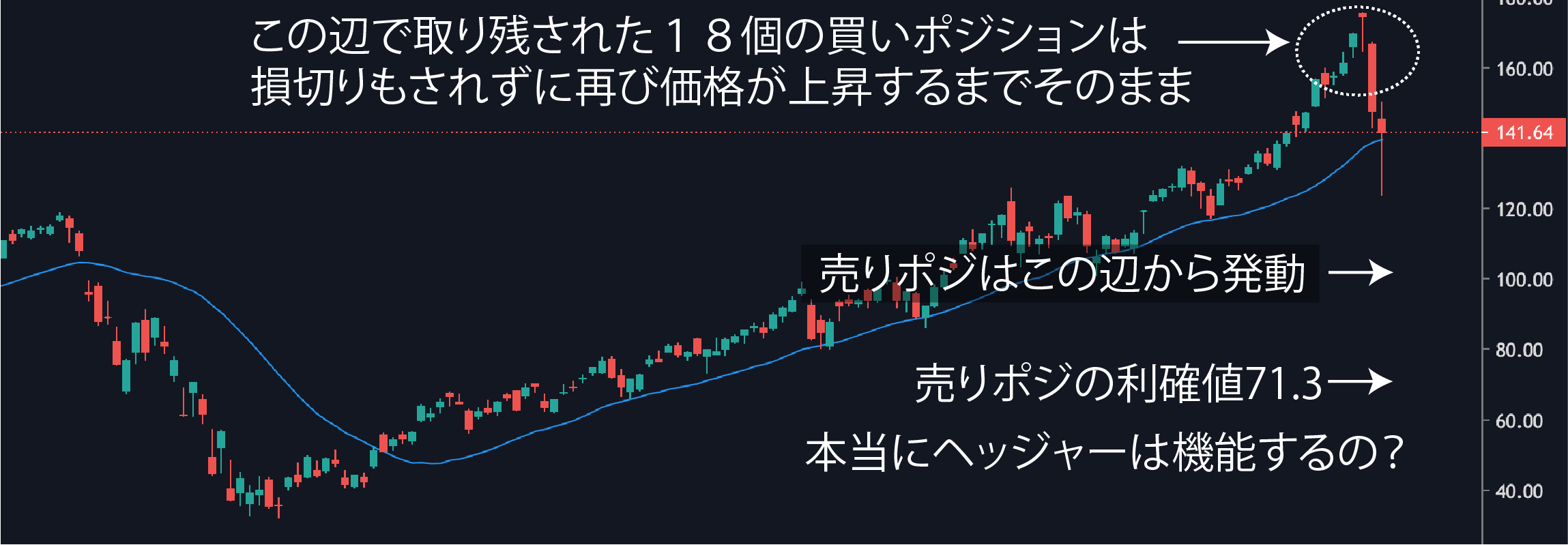

しかし、コロナ大暴落時の様な暴落時にはこれらの18本の「買い」は上の方で含み損を抱えて身動きができなくなってしまいます。

取り残されるている様な感じですね。

沈黙の「買い」艦隊です。

そんな大暴落時に役に立つかもしれないのが、「売り」の自動売買部分です。

まさしく下落をヘッジしてくれるヘッジャーです。

大きく下げたら発動する売り(ヘッジ)について

ナスダック100トリプル_ヘッジャーの「売り」について詳しく解説します。

コロナ大暴落の時のような暴落が来た時にヘッジするための値です。

現在値が160ぐらいで、ヘッジャーが稼働しだす値が104.89なので、TQQQが37%下落すると稼働し出します。

NASDAQに換算すると、NASDAQが12.5%程度暴落するとヘッジャーが稼働しだします。

ナスダック100トリプル_ヘッジャーはNASDAQの3倍の値動きをするように設計したTQQQというETFを原資産としていますのそのようになります。

また、この「売り」の利確幅と損切り幅は非常に大きい物になっています。

下値圏での売りは往復ビンタになる可能性もあるので要注意

「売り」の中で最も高いエントリー価格である104.89の「売り」ですら、利確幅が33.59で、利確値は71.3と、大暴落をしないと到達できない下値に設定されています。

「売り」が発動したはいいものの、利確値の71.3に到達することができずに再び上昇しだすことの方が確率的には多いと思います。

損切り幅が25.84に設定されているので、この損を丸々かぶることになってしまうかもしれません。

まさしく往復ビンタです。

「買い」は高値圏で含み損を抱えたまま取り残され、「売り」は利確ポイントまで到達できずに損切りになる。

これが最悪ですね。

「売り」は停止してしまってもいいんじゃないかという気がします。

まとめると

ナスダック100が長期的に上がると思っているなら、ナスダック100トリプル_ヘッジャーは良い商品です。

ヘッジャーについては手動で止めることもできるので、止めてしまってもいいかもしれません。

特にナスダックが下がってきた局面では、チャンスと言えるでしょう。

コメント